会社の義務です!従業員が10人以上になったら会社がやらなければならないこと(1)—税務編

たった1人で始めたベンチャー企業が、とうとう従業員10人までに拡大しました!

この会社規模になれたのもみなさんのおかげだと感慨深い思いで、経営者仲間と一緒に飲んでいたときに「雇用する従業員が10人以上になったら会社でやらなければならない手続きが発生するから注意したほうがいいよ」と聞いたのですが・・・。

どんな手続きが必要となるのでしょうか?

手続き内容について税理士さんと社労士さんに教えていただきました。

<従業員が10人以上になったら会社がやらなければならないこと>

本コラムでは、税務の手続きである「1. 税務署に源泉所得税に関する書類を作成して提出する」と「2.市区町村に住民税に関する書類を作成して提出する」について説明します。

これらの手続きは、以下の納期の特例を受けている場合にのみ、対応する必要があります。これらの特例を受けていない場合は、本コラムで記載する手続きは不要です。

- 源泉所得税の納期の特例を受けている場合

※税務署へ「源泉所得税の納期の特例の承認に関する申請書」を提出している- 住民税の納期の特例を受けている場合

※「特別徴収税額の納期の特例に関する申請書」を提出していた場合※納期の特例とは、税金を毎月支払うのではなく、半年に1度まとめて支払うことができる制度です。

従業員が10人以上になったら会社がするべき手続きとは?

最低限やらなければならない手続き

-

- 税務署に源泉所得税に関する書類を作成して提出する

※「源泉所得税の納期の特例の承認」を受けている場合のみ所轄の税務署に「源泉所得税の納期の特例の要件に該当しなくなったことの届出書」を提出する

- 市区町村に住民税に関する書類を作成して提出する

※住民税の納期の特例の承認を受けている場合のみ各従業員が居住している市区町村に「源泉所得税の納期の特例の要件に該当しなくなったことの届出書」を提出する

- 就業規則を作成し、労働基準監督署に届出を行う

- 労働者の安全や健康確保などに係わる業務の担当者を選任する

- 税務署に源泉所得税に関する書類を作成して提出する

任意手続き

- 健康保険を見直す

健康保険の加入者が10人以上になると協会けんぽよりも保険料率の低い業界団体の健康保険組合に加入できる場合があります。

- 勤怠管理を見直す

従業員が増えてくると、勤怠管理も複雑になります。出勤簿等で管理を行っている場合はこのタイミングで勤怠管理を見直しましょう。

以上

「税金の納期の特例」の取りやめの書類を作成して提出する

1. 税務署に源泉所得税に関する書類を作成して提出する

2. 市区町村に住民税に関する書類を作成して提出する

これから話す内容は、「源泉所得税」や「住民税」の納期の特例を受けていた場合のみ該当する内容です。特例を受けていない場合は対応する必要はありません。

なので、「源泉所得税」と「住民税」の納税が、毎月納税する必要はなく、半年分の納税額をまとめて半年に1度だけ納税すればいいので、本当に楽で助かっています。

※「特別徴収税額の納期の特例に関する申請書」は、市区町村により名称が異なります。詳しくは各自治体にご確認ください。

【参考】

国税庁 [手続名]源泉所得税の納期の特例の承認に関する申請【参考コラム】

住民税の納期の特例については、以下のコラムをご参照ください。

知って得するテクニック!住民税の納付は半年ごとでOK

「源泉所得税」と「住民税」の納期の特例は受けられなくなる!?

なので、給与の支給人員が常時10人以上になると「源泉所得税の納期の特例」も「住民税の特別徴収税額の納期の特例」も受けることができなくなります。

所得税法上では、役員に支払われる役員報酬は「給与所得」に分類されるため、役員も従業員と同様の人員数として扱われます。

取りやめる書類の提出は必須(納期の特例を受けていた場合)

- 「源泉所得税の納期の特例の承認に関する申請書」を提出していた場合:

「源泉所得税の納期の特例の要件に該当しなくなったことの届出書」を所轄の税務署へ提出。 - 「特別徴収税額の納期の特例に関する申請書」を提出していた場合:

「特別徴収税額の納期の特例の要件を欠いた場合の届出書」(※)を各従業員が居住する市区町村に提出。

※「特別徴収税額の納期の特例の要件を欠いた場合の届出書」は、市区町村により名称が異なります。詳しくは各自治体にご確認ください。

納期の特例を取りやめた場合の納付期限は?

「特別徴収税額の納期の特例の要件を欠いた場合の届出書」を提出した場合も同様です。

源泉所得税の納期の特例を取りやめた場合の注意点

【参考】

国税庁 [手続名]源泉所得税の納期の特例の要件に該当しなくなった場合の届出[備考]

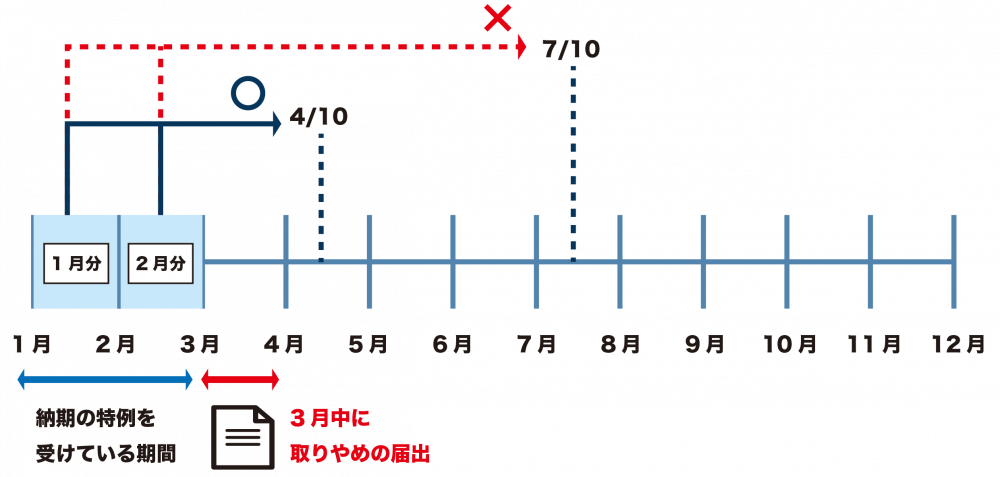

この届出書を提出した場合には、その提出をした日の属する納期の特例の期間内に源泉徴収した税額のうちその提出の日の属する月分以前の各月に源泉徴収した税額は、その提出の日の属する月の翌月10日までに納付し、その後の各月に源泉徴収した税額は、毎月翌月10日までに納付することになります。

それ以前の納期の特例を受けていた期間の1月振込分と2月振込分の源泉所得税は、特例による納付期限の7月10日ではなく、届出書を提出した翌月10日が納付期限となります。

以下、御社のケースを例に説明した場合

<源泉所得税の納期の特例の承認を受けていた場合の納付期限>

- 1月から6月分:7月10日まで

- 7月から12月分:翌年1月20日まで

<「源泉所得税の納期の特例の要件に該当しなくなったことの届出書」を

3月に提出した場合の納付期限>

1月分:4月10日

2月分:4月10日

3月分:4月10日

※取りやめを届出た月の翌月10日(4月10日)には、取りやめを届出た月より前の税金(1月分、2月分)と、届出た月(3月分)の税金をまとめて納付する必要があります。

4月分:5月10日

5月分:6月10日

住民税の納期の特例を取りやめた場合の注意点

従業員が増えることでやらなければならない手続きについてよくわかりました。ありがとうございました。

>>次回コラムへ続く

会社の義務です!従業員が10人以上になったら会社がやらなければならないこと(2)—労務編

村田 光平

公認会計士、税理士 、行政書士 、公益社団法人日本監査役協会会員。2005年に中央青山監査法人、2007年に京都監査法人東京事務所を経て、2013年より税理士事務所を開業。年間50社の会社設立手続を行い、法務・税務の両面からサポートを行うスタートアップ企業のエキスパート。